“疫情效应快速衰退,一路高歌的美国电商零售迎来急刹车。”

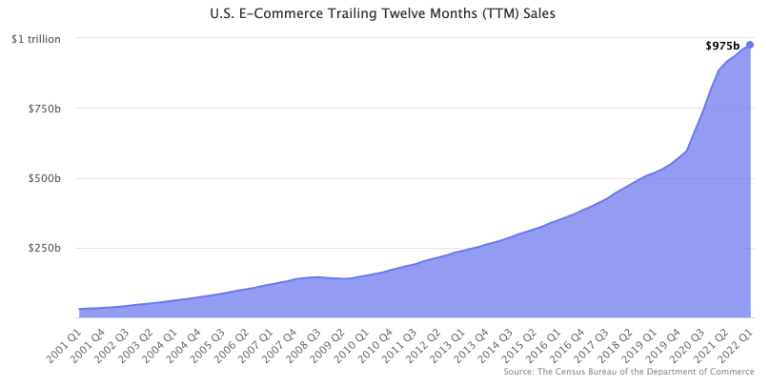

Marketplacepulse 报道,美国消费者在电商上的开销,目前已逼近一年1万亿美元。过去一年,美国的电商销售额来到了9750亿美元。这一数值在短短3年内,几乎翻了一番,超过预期25%的市场规模。

来源:Marketplacepulse

然而,随着疫情管控放开,原本大量的网购用户陆续重返线下实体店。据美国商务局数据显示,2021年美国电商销售额占整体零售总额13.2%,低于疫情前。有调查分析,今年8月的“返校旺季”,有近9成受访者计划在线下零售商处购买返校用品,其次有3成的人计划网购,电商份额正在被线下零售重新分割。

另一方面,受持续通胀叠加影响,消费者支出缩减,大量电商卖家受到波及,也包括平台本身。如亚马逊、eBay、Shopify 等平台今年一季度收益表现就十分惨淡,其中,亚马逊在北美本土已连续两季亏损。一波未平,加上美国最近有意推动“取消800美元以下全球小包免关税”的制度,这更给中小跨美卖家的发展蒙上一层沉重阴影。

尽管美国电商涨势进入“冷静期”,但仍然超出了其原本的发展趋势,加之美国市场体量庞大,也是众多卖家不愿舍弃的原因。那么面对下一阶段的重重挑战,跨美卖家应如何应对布局?

提升产品和营销策略,建立品牌连接

后疫情时代,人们对电商网购逐渐回归理性。以往依靠价格倾销商品的电商模式,使得大批质量良莠不齐的商品充斥市场,加剧市场的无序和失信,亟需卖家调整新的产品策略。另一方面,美国消费者对品牌的认知较强,新一代消费群体更喜好去发现和分享独立品牌,习惯访问品牌的独立网站,且对“种草”的品牌有着极高的忠诚度, DTC 品牌即使在大环境变化下也能保持足够强的承受力。

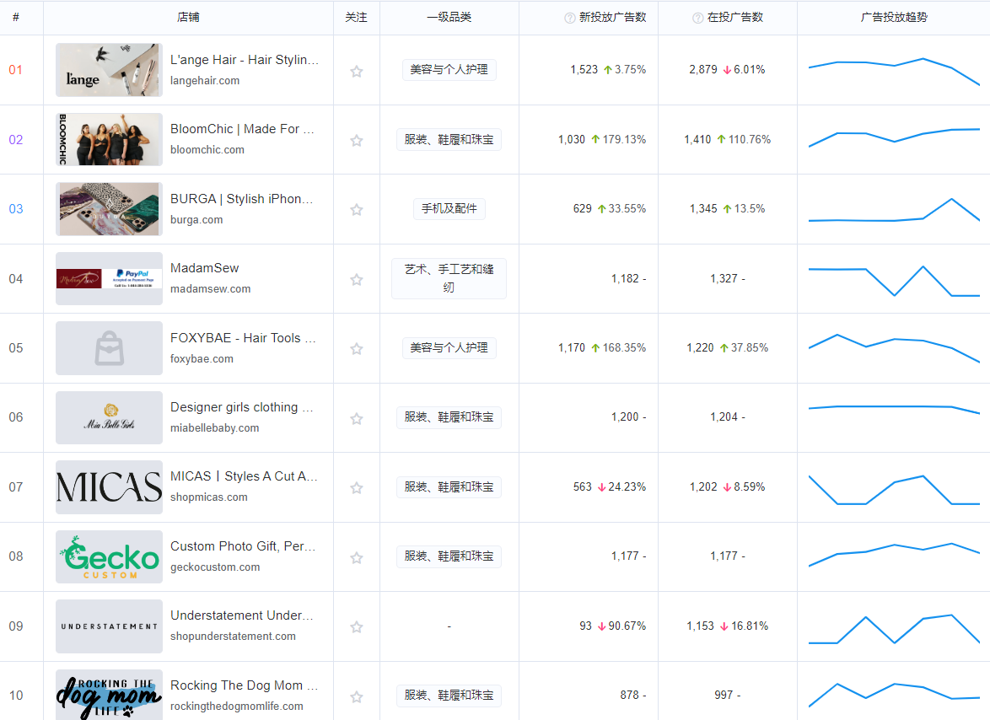

GoodSpy 观察发现,近30天热推品牌店铺榜 TOP 10中,有7家品牌店铺月均流量稳定在10万以上,受线下零售反弹影响较小。可见,品牌化能给官网带来相对稳定的流量,且依靠品牌与顾客建立的连接,也是持续实现顾客复购的重要根基。

来源:GoodSpy

以 Langehair为例,Langehair面向美国市场的品牌,主要做发梳、夹板、卷发棒类的美发造型产品。从选品来看,美国美发工具市场规模增长趋于稳定,容量大,但垂直的知名品牌空缺。在 GoodSpy 美妆个护大类下热推 TOP 10店铺中,美发工具类品牌也仅占其中一席。

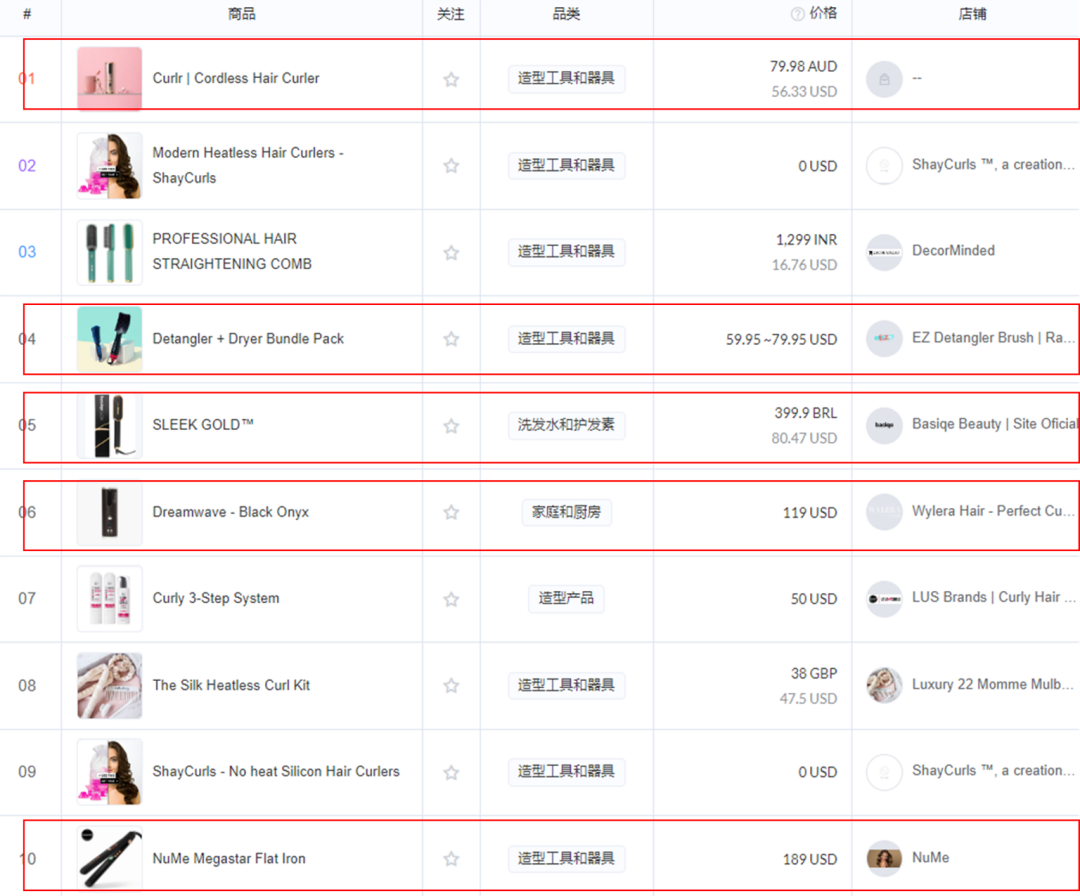

价格也是选品重要一环。据 GoodSpy 数据统计,美国市场造型工具,热门的造型工具客单价呈两极分布,约30%产品价格在20~50美元,而有近40%的产品价格在80美元以上,头部热门推广的产品单价提高尤为明显,产品溢价潜力大。

来源:GoodSpy

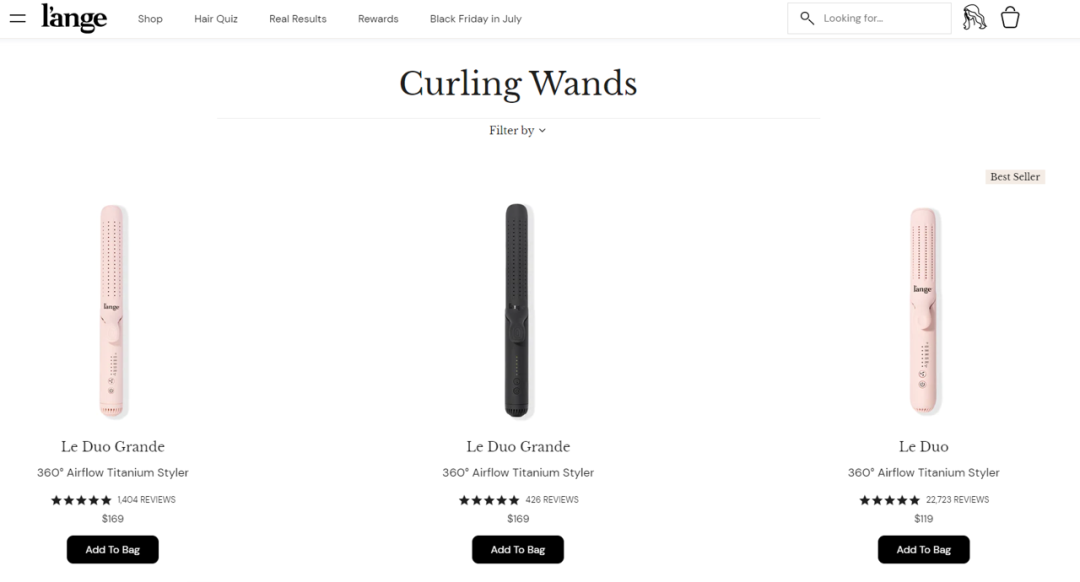

从 Langehair 官网可以看到,Langehair 有着极为清晰的产品线,覆盖护发和造型工具下十几种细分产品类目。并且,Langehair 还充分利用数据进行营销,如通过“Hair Quiz”测试结果,精准地还原客户画像,从而更定制化地为顾客提供头发护理的选品参考。其中一款“Le Duo”的卷发新品,尽管价格去到119美元,但也累计售卖近2.3万件。可见,美国消费者对产品和品牌的需求大于对价格需求,这也是卖家调整策略的思考点。

来源:GoodSpy

布局多渠道,提升抗风险能力

从近年发展的趋势来看,全渠道零售布局,已经成为 DTC 品牌扩大客群、提升声量、销量和提升抗风险能力的标配。

从线上来看,新一代消费群体有着不同以往的消费需求和消费理念。在此催化下,Facebook、Instagram、YouTube 等社交媒介迅速崛起,成为 DTC 品牌抢夺流量红利和媒介话语权的新阵地。其中以 SHEIN、PatPat 等为代表的新兴品牌积极布局社媒,累计收获了大批忠实的品牌拥护者,一跃成为“电商圈”的典型案例。据统计,PatPat 目前在 Facebook 上拥有近650万的粉丝,在 Instagram 上拥有170万粉丝关注。其在内容营销上,从“初为人母的酸甜苦辣”、“家庭趣事”、“日常娃照”等几个方面进行产出,引导妈妈群体产生共鸣并关注。

来源:Facebook

除了线上布局外,回归线下渠道也是后疫情时代品牌布局的重点。据了解,包括 Anker、泽宝、百事泰、北鼎股份、石头科技等巨头品牌在内,都在发力海外线下渠道,优化收入结构。

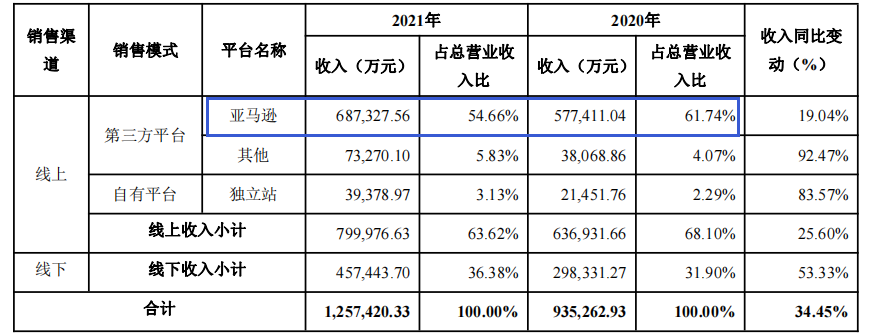

安克创新2021年度业绩报告指出,营收结构方面,2021年来自亚马逊平台的营收占比下降至54.66%,比2020年减少7.08%。受疫情效益衰退、线下零售反弹等影响,整体线上营收占比下滑明显。而线下渠道方面,线下收入占比36.38%,同比2020年增长4.48%,营收同比上升53.33%。

来源:Anker

拓展海外新兴市场

虽然美国目前仍在海外电商市场中占据头部份额,但其它新兴市场近年来的涨势也不同小觑。且随着海外互联网基建发展,一些新兴市场如拉美、东南亚、中东等地区也逐渐成为全球卖家二级目标市场。

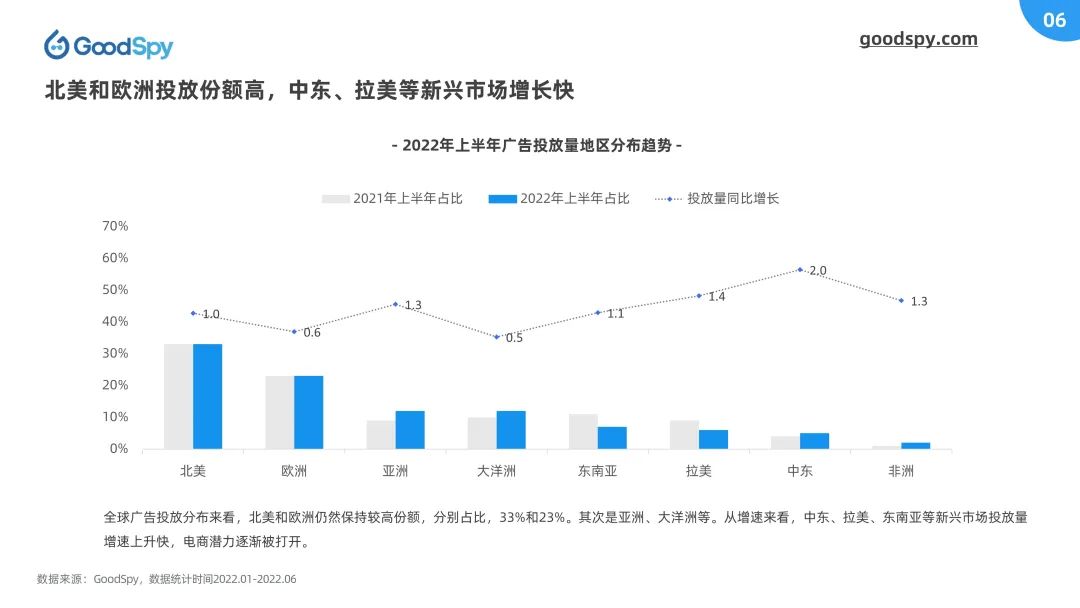

GoodSpy 数据显示,从上半年各地区投放量分布来看,北美和欧洲保持较高份额,分别占比33%和23%。其次是亚洲、大洋洲等。从增速来看,中东、拉美、东南亚等新兴市场上半年投放量同比增速都在1倍以上,领先欧美,市场潜力大。

来源:《2022上半年独立站电商营销报告》

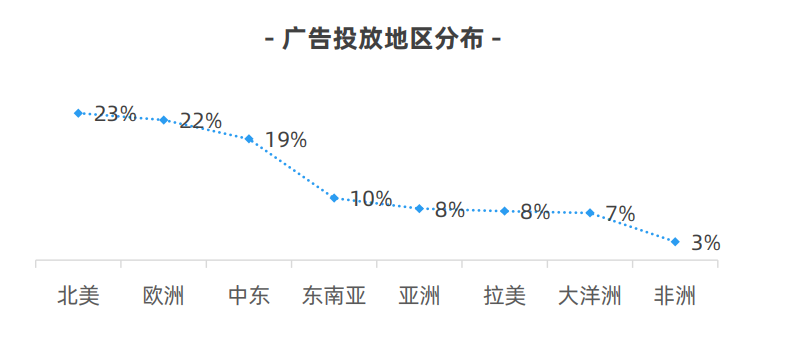

从新兴快时尚出海品牌 Cider 广告投放地区分布可以看出,Cider 在目标市场投放中呈现出明显的梯级分布特点,除了专注欧美市场外,在一些新兴市场的份额也在不断扩大。如在中东投放占比约19%,东南亚份额约10%,亚洲占8%,拉美占8%。

来源:GoodSpy

综上,美国电商增长放缓,线下零售反弹,加之中美关系紧张,政策尚未明朗,这对卖家和整个市场都将是一次长期的震荡。对卖家来说,是保守?还是积极调整?都是需要持续探讨的话题。

以上为《持续通胀、加征关税、线下零售抬头,跨美卖家迎来“涨停板”?》

关注公众号,或立即注册 GoodSpy 了解更多全球电商数据。

*以上相关广告素材由 GoodSpy 采集于公开之信息,仅为研究分析所用,相关版权归原著者所有。内容仅供一般性参考,不应视为针对特定事务的意见或依据。

点击“阅读原文”立即注册,领3天免费试用